Eine Vielzahl von Argumenten, z.B. der Liquiditätseffekt durch Rückstellungsbildung spricht ökonomisch für die Erteilung einer Pensionszusage und ist einer der Gründe für die weite Verbreitung. In diesem Beitrag erfährt der interessierte Leser gemäß dem Postulat „Commoditas omnis sua fert incommoda secum“, dass die Risiken bei Erwerb eines Unternehmens mit erteilter Direktzusage gründlich perzipiert und evaluiert werden sollten.

Ungenügende Informationen sowie unterfinanzierte-, leistungsorientierte Pensionszusagen in der Zielgesellschaft gehören immer wieder zu den klassischen Problembereichen (s.g. Dealbreaker) in Transaktionen.

Im gesamten Mergers & Acquisitions Bereich sowie bei Unternehmenstransaktionen wird zur Feststellung und Beurteilung von Risiken der geplanten Transaktion regelmäßig eine Due Diligence seitens des Verkäufers oder durch den Erwerber durchgeführt.

Dem Unternehmenserwerber steht es grundsätzlich frei, ob und in welchem Umfang eine Due Diligence durchgeführt wird. Eine Einschränkung seiner Entscheidungsfreiheit könnte sich jedoch aus Obliegenheiten zur Einhaltung seiner Sorgfaltspflichten und damit einhergehender Schadensersatzpflicht in der Innenhaftung gem. §§ 43 Abs. 2, 52 GmbHG und §§ 93 Abs. 2, 116 ff. AktG sowie §§ 823 ff. BGB in der Außenhaftung ergeben. Die Business Judgement Rule verlangt jedenfalls vom Management, dass sich dieses über das Erwerbsziel ausreichende Informationen verschafft.

Pension Due Diligence

Um strategische Risiken zu vermeiden, ist der Themenkomplex der unmittelbaren Versorgungszusage gleich aus mehreren Perspektiven zu untersuchen. Für den Käufer ist eine sorgfältige Prüfung und Untersuchung von größter Bedeutung. Neben der Financial Due Diligence ist regelmäßig die Legal- sowie die Tax Due Diligence adressiert. Kombiniert werden die Untersuchungen auch eigenständig in einer Pension Due Diligence.

Financial Due Diligence

In der Financial Due Diligence wird die Ertrags-, die Vermögens-, sowie die Finanzlage in der Vergangenheit, Gegenwart und Zukunft bewertet. Sie dient nicht nur der Risikoerkennung, sondern mehr als die anderen Bereiche der Ermittlung von Bewertungsgrundlagen für die Kaufpreisermittlung. Im Rahmen der Financial Due Diligence ist ein Kernuntersuchungsfeld die Analyse der Nettofinanzverbindlichkeiten (Net Debt) des Zielunternehmens. Nettofinanzverbindlichkeiten sind verzinsliche Aktiva abzüglich verzinslicher Passiva eines Unternehmens, wozu beispielsweise neben Leasingverträgen auch die Pensionsverpflichtungen zählen. Auch wird untersucht auf welchen Prämissen die Nettofinanzverbindlichkeiten basieren, insbesondere welche Annahmen zu Renten- und Gehaltssteigerungen getroffen wurden und welcher Diskontierungszinssatz angewendet wird.

Legal Due Diligence

Im Rahmen der Legal Due Diligence ist der Untersuchungsgegenstand Personal & Arbeitsrecht, insbesondere die betriebliche Altersvorsorge wegen der finanziellen Auswirkung, ein Schwerpunkt. Aus rechtlicher Sicht wird bedeutsam, ob und unter welchen Voraussetzungen die Zusagen für die Zukunft geändert oder beendet werden können und ob eine Auslagerung der Versorgungsverpflichtung in Betracht kommt. Dazu werden umfassende Bestandslisten über alle Arbeitnehmer eingeholt. In diesem Zusammenhang werden unter anderem Pensionsvereinbarungen, Rückdeckungen, Betriebsvereinbarungen und Tarifverträge analysiert.

Tax Due Diligence

Verbindlichkeiten wie beispielsweise Pensionsrückstellungen werden im Rahmen der steuerlichen Due Diligence regelmäßig analytisch untersucht. Bei Gesellschafter-Geschäftsführern wird regelmäßig geprüft, ob die Pensionszusage zivilrechtlich wirksam vereinbart wurde. Zudem wird die Einhaltung der Voraussetzungen des § 6a EStG geprüft. An dieser Stelle sind grundsätzliche Bedingungen für die steuerliche Anerkennung von Pensionsrückstellungen festgelegt. Darüber hinaus ist die betriebliche Veranlassung der Pensionszusage genau zu prüfen, da ansonsten von einer verdeckten Gewinnausschüttung bei den betroffenen Gesellschaftern auszugehen ist.

Für den Erwerber bestünde ohne ausführliche Tax Due Diligence das Risiko für historische Steuerschulden, exempli causa einer gewinnerhöhenden Auflösung von Pensionsrückstellungen, im Rahmen einer Betriebsprüfung einige Jahre nach Abschluss der Transaktion in Anspruch genommen zu werden.

Beim Share deal wird der Erwerber für Steuerverbindlichkeiten mittelbar in Anspruch genommen. Beim Kauf der Gesellschaft werden Steuerverbindlichkeiten übernommen, für die der Käufer wirtschaftlich einstehen muss. Da die Steuerschuldnerschaft auf der Zielgesellschaft beruht, handelt es sich um eine steuerliche Inanspruchnahme im weiteren Sinne. Beim asset deal ist hingegen zu prüfen, ob aufgrund des Kaufs Haftungstatbestände erfüllt sind, die eine unmittelbare Haftung des Käufers herleiten.

Pension Deficit

Das Verhältnis von Fremd- zu Eigenkapital wird als Debt Capacity definiert. Für Ratingagenturen liegt an dieser Stelle der maßgebliche Anknüpfungspunkt, Pensionsverpflichtungen als Teil des Fremdkapitals zu definieren. In diesem Zusammenhang ist das Pension Deficit, d.h. der Grad der nicht ausfinanzierten Versorgungsverpflichtungen eine thematisierte Kernvariable des Kapitalmarktes. Der Umfang der Pensionsverpflichtungen beeinflusst den Wert des Unternehmens. Nicht selten auch die Entscheidung, ob es überhaupt zur angedachten Transaktion kommt. Pensionsverpflichtungen stellen Finanzverbindlichkeiten dar, die bei Unternehmenserwerb bei Vereinbarung einer Cash-and-debt-free Kaufpreisbestimmung vom Kaufpreis in Abzug gebracht werden und ergänzend zu Garantien und Freistellungen des Käufers führen können.

In einer Studie von Willis Towers Watson wird deutlich, dass es 2017 einen historischen Höchststand bei Pensionsverpflichtungen bei Dax-30-Unternehmen gegeben hat. So sind die Verpflichtungswerte aufgrund gesunkener Zinsen im Jahr 2017 auf einen historischen Höchststand gestiegen und erreichten 381 Mrd. Euro. Gleichzeitig ist auch das Pensionsvermögen der Dax-30-Unternehmen im IFRS-Abschluss um 3,2 Prozent auf 258 Mrd. angestiegen. Der Deckungsgrad ist damit im Vergleich zum Vorjahr mit 5 Prozentpunkten leicht gestiegen und liegt in 2017 mit 68% auf dem höchsten Ausfinanzierungsgrad seit 10 Jahren.

Nach einer Analyse von Mercer verweilte im Zeitraum vom 31. Dezember 2015 bis zum 28. Februar 2017 bei den S&P-1500-Unternehmen in den USA der geschätzte Dotierungsgrad der Pensionspläne relativ unverändert und betrug im Vergleich 82 Prozent.

Steigende Pensionsverpflichtungen

Pensionsverpflichtungen haben zukünftige Steigerungsraten inhärent. Es ist daher für den Erwerber ratsam, die tatsächliche Höhe der das Unternehmen belastenden betrieblichen Versorgungsverpflichtungen im Rahmen der Pension Due Diligence zutreffend zu bewerten. Eine ggf. vorhandene Unterdeckung ist zu quantifizieren.

Langlebigkeitsrisiko

Versorgungszusagen zielen darauf ab, das Langlebigkeitsrisiko abzusichern. Die Spanne der Leistungspflicht in Form einer Altersrente bestimmt sich durch die Zeitspanne zwischen Renteneintritt und den Zeitpunkt des Versterbens der begünstigten Person. Wird diese Entwicklung der Lebenserwartung intensiver beleuchtet, so zeigt sich, dass die Lebenserwartung in Deutschland sukzessive ansteigt.

Die steigende Lebenserwartung kann retrospektivisch auf eine langfristige Entwicklung zurückblicken. Laut den ersten veröffentlichten allgemeinen Sterbetafel 1871/1881 betrug die durchschnittliche Lebenserwartung im Deutschen Reich für einen neugeborenen Jungen 35,6 Jahre. Ein neugeborenes Mädchen wurde 38,5 Jahre alt. Ein neugeborener Junge im Jahr 2015 wird statistisch 78,31 Jahre alt. Weibliche Neugeborene aus dem Jahr 2015 werden mit 83,20 Jahren statistisch mindestens vier Jahre älter. Die Lebenserwartung der Neugeborenen hat sich somit bis heute mehr als verdoppelt.

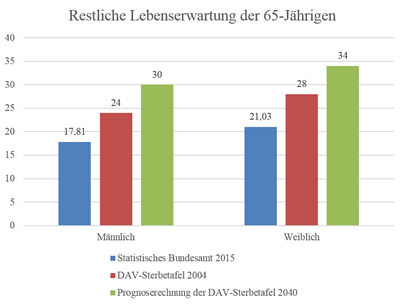

Die nachstehende Darstellung beleuchtet die restliche Lebenserwartung eines 65-jährigen auf Basis des Zahlenmaterials des statistischen Bundesamts mit den Prognoseberechnungen der Sterbetafeln der deutschen Aktuarvereinigung.

Darstellung: Restliche Lebenserwartung der 65-Jährigen

Der Darstellung ist zu entnehmen, dass schon die Versicherer-sterbetafeln 2004, verglichen mit den statistischen Restlebenserwartungen der 65-Jährigen aus 2015 nur geringe kalkulierte Überdeckungen beinhalten. Es ist gemäß der Versicherer-prognoseberechnung DAV-2040 davon auszugehen, dass sich der Leistungszeitraum aus Pensionsverpflichtungen aktuarisch bei den 65-Jährigen im Jahr 2040 um weitere 40 Prozent bei Männern und um 38 Prozent bei Frauen erhöhen wird.

Anpassungspflicht von Rentenleistungen

Ein weiteres Risiko, welches die Pensionsverpflichtungen ansteigen lässt, ist die Anpassungsprüfungspflicht für laufende Leistungen. 16 Abs. 1 BetrAVG sieht, um eine kontinuierliche Entwertung des Versorgungsanspruchs zu verhindern, grundsätzlich eine Pflicht zur Anpassung der Rentenleistung an die Kaufkraft vor. Rentenleistungen sind unter Berücksichtigung der wirtschaftlichen Lage des Unternehmens entsprechend der Inflationsrate alle drei Jahre zu prüfen und ggf. anzupassen. Bei der unmittelbaren Versorgungszusage kann der Arbeitgeber sich von der Anpassungspflicht befreien, wenn er sich bereits im Zeitpunkt der Zusage verpflichtet hat, die Rentenleistung jedes Jahr um 1% zu erhöhen.

Ab dem Stichtag der Übernahme übernimmt der Erwerber auch die Pflicht zur Rentenanpassung. Ab dem 1. Januar 2018 übernimmt er zudem nach § 2a BetrAVG neue Fassung, auch die Pflicht zur Dynamisierung unverfallbarer Anwartschaften ausgeschiedener Arbeitnehmer. Im Rahmen der Due Dilligence ist zu ermitteln, ob in der Vergangenheit Anpassungsentscheidungen ausgelassen sind oder unzureichend umgesetzt wurden.

Ist dies der Fall, so sind Nachzahlungsverpflichtungen gegenüber Rentnern entstanden, die vermutlich bilanziell noch nicht berücksichtigt worden. Darüber hinaus sind dann auch zu niedrige Rentenzahlbeiträge in die versicherungsmathematischen Gutachten eingeflossen, sodass die Pensionsrückstellung zu niedrig gebildet wurde. Unstrittig ist, dass im Rahmen einer Anpassung, § 16 Abs. 1 BetrAVG keine Grundlage für eine Minderung laufender Leistungen darstellt. Dies gilt auch unter der Betrachtung, dass die wirtschaftliche Lage des Arbeitgebers zu berücksichtigen ist.

Werthaltigkeit der Rückdeckungsanlagen

Nach Untersuchung der gesamten Pensionsverpflichtungen stellt sich die Frage nach der Werthaltigkeit des Planvermögens. Das Volumen der nicht ausfinanzierten Versorgungsverpflichtungen steht in unmittelbaren Zusammenhang mit dem beizulegenden Zeitwert des Planvermögens.

Rückdeckungsversicherung

Die häufigste Form der Kapitalrückdeckung bei Pensionszusagen sind kapitalbildende Lebens- oder Rentenversicherungen ausgestaltet als Rückdeckungsversicherung. Solche Versicherungen sind auf den Grad der Ausfinanzierung zu überprüfen.

In diesem Zusammenhang ist festzustellen, dass die Überschussbeteiligung in der Lebensversicherung zuletzt erheblich eingebrochen ist. Die meisten Versorgungsverpflichtungen sind nicht auf Basis garantierter Verzinsungen, sondern auf Basis unverbindlicher Prognoserechnungen rückgedeckt. Der Rückgang der Überschüsse wirkt verstärkend auf den Grad einer Unterfinanzierung.

Neben der Altersrente können im Rahmen der Versorgungszusage unternehmensindividuelle Absicherungen gegen den Invaliditäts- und Todesfall vereinbart werden.

Im Rahmen der Legal Due Diligence sollte der Erwerber ein besonderes Augenmerk auf die Definition der Anspruchsvoraussetzung für den Invaliditäts- und Hinterbliebenenfall in der Versorgungszusage legen. Weicht das Verständnis des Berufsunfähigkeits- oder Hinterbliebenenbegriffs von der Definition des abgesicherten Leistungsfalls in der jeweiligen Zusatzversicherung als Bestandteil der Rückdeckungsversicherung ab, läuft der Erwerber Gefahr, ohne entsprechende Rückdeckung einstandspflichtig zu werden.

Wertpapierückdeckung

Neben der Finanzierung der Pensionsverpflichtung aus Mitteln des Cash-Flows oder einer Rückdeckungsversicherung ist eine Wertpapierunterlegung mit Investmentfonds für die Rückdeckung der Pensionsverpflichtung möglich.

Aktien- oder Fondsinvestments sind mit speziellen Risiken ausgestattet, die den Wert der Rückdeckung nachhaltig beeinträchtigen können. Zu diesen Risiken gehören beispielsweise unvorhersehbare Kursentwicklungen, allgemeine Markt- oder Preisänderungen, Liquiditätsrisiken durch Rücknahmebeschränkungen sowie Währungsschwankungen. Monetär können Wertschwankungen von Bedeutung sein, wenn während länger andauernder Kaufpreisverhandlung die Volatilität an den investierten Märkten insgesamt zunimmt. Dies gilt analog bei einer Auslagerung auf einen wertpapierrückgedeckten CTA. Zudem trägt bei einer Rückdeckung via Fondsinvestment der Arbeitgeber die Verantwortung für biometrisch-finanzmathematische Berechnungen, welche bei einer Rückdeckung mittels Versicherungsvertrag vom Versicherungsaktuar bereitgestellt werden. Da die Kapitalanlage von Pensionsmitteln nicht zur Kernkompetenz eines Unternehmens zählt, ist entsprechendes Know-how bezüglich einer professionellen Vermögensverwaltung aufzubauen.

Defined benefit obligation

Nach der Bestimmung der Pensionsverpflichtung sind diese zu bewerten. Dabei ist im Kontext der Pensionszusage das Ausmaß der nicht gedeckten Versorgungsverpflichtungen zu ermitteln, welche in einer erworbenen Gesellschaft vorhanden sind, bzw. auf ein Erwerberunternehmen übergehen sollen. Die Bewertung von Versorgungsverpflichtungen hat für gewöhnlich entscheidenden Einfluss auf die Bestimmung der Kaufpreishöhe.

Der Erwerber wird regelmäßig daran interessiert sein, die laufenden Kosten der zu übernehmenden Altersvorsorgeverpflichtung zu quantifizieren, die Entwicklung der Defined Benefit Obligation zu bewerten und die Cash-Flows der kommenden Jahre abzuschätzen.

Ist die Höhe der Pensionsverpflichtung bestimmt, kommt neben biometrischen Rechnungsgrundlagen auch dem Diskontierungszinssatz entscheidende Bedeutung zu. Üblicherweise erfolgt die Bewertung der Pensionsverpflichtungen nach US-GAAP oder IRFS.

Transaktionsstruktur

In der Mehrzahl der Fälle werden M&A-Transaktionen als Share Deal oder als Asset Deal gestaltet. Welche Transaktionsstruktur im konkreten Fall adäquat ist, orientiert sich an einer Reihe von Faktoren und sollte stets professionell begleitet werden. Zugleich sind die Interessen sowie die Verhandlungsposition der Vertragsparteien maßgeblich. Von Bedeutung sind beispielsweise Kaufpreis- und Finanzierungsaspekte, steuerliche Konsequenzen, die Höhe des Verwaltungsaufwands, Konzessionsfragen, arbeitsrechtliche Überlegungen sowie der angemessene Umgang mit Risiken und Verbindlichkeiten.

Share Deal

Beim Unternehmenskauf durch Erwerb der Gesellschaftsanteile oder Aktien an der Zielgesellschaft (Target) liegt ein s.g. Share-Deal vor. In diesem Fall bleibt das betriebene Unternehmen als rechtliche Einheit unverändert bestehen. Durch Abtretung der Anteile erhält das Unternehmen lediglich einen neuen Eigentümer.

Steuerlich betrachtet, werden Verkäufer eine grundsätzliche Präferenz für den Share Deal haben. Neben der geringeren Komplexität sowie aus praktisch/organisatorischen Gründen spricht für den Share Deal die Möglichkeit die Steuerbelastung des Veräußerungsgewinn nach §§ 8b Abs. 2 u. 3 KStG, 3 Nr. 40 EStG zu minimieren. Wirtschaftlich betrachtet, überwiegen jedoch die Nachteile. Zum einen stellt sich die Frage der Bonität der verkauften Gesellschaft für einen unabsehbaren Zeitraum. Zum anderen ist aus Sicht des Verkäufers zu befürchten, dass im Falle späterer Kontroversen wie beispielsweise über Gewährleistungsansprüche aus dem Unternehmensverkauf, der Erwerber Pensionszahlungen als Druckmittel verwendet.

Der Erwerber hingegen hat den Vorteil, dass er entsprechende Kaufpreisabschläge bei der Übernahme der Pensionsverpflichtung berücksichtigen kann, was seine Fremdfinanzierungskosten reduziert. Ein ausführlicher Blick auf etwaige Pensionsverpflichtungen zeigt jedoch, dass der Share Deal aus betriebsrentenrechtlicher Hinsicht für den Erwerber, eine wesentlich risikoreichere Form des Unternehmenskaufs als etwa der Asset Deal darstellt.

Sämtliche Vertragsverhältnisse, Forderungen und Verbindlichkeiten sowie Arbeits- und Anstellungsverträge, die zwischen der veräußerten Gesellschaft und Dritten bestehen, gehen grundsätzlich unverändert auf den Erwerber über (Gesamtrechtsnachfolge) und zwar ohne dass eine Zustimmung des Vertragspartners bzw. Gläubigers erforderlich ist.

Der Share Deal hat keine direkten Auswirkungen auf die Pensionszusage. Die veräußerte Gesellschaft bleibt Rechtsträger des Unternehmens. Neben Ansprüchen aktiver Arbeitnehmer, tritt der Erwerber in sämtliche unverfallbaren Versorgungsanwartschaften bereits ausgeschiedener Arbeitnehmer und laufende Versorgungsleistungen für Betriebsrentner ein. Es handelt sich um einen rein gesellschaftsrechtlichen Vorgang in dem § 613a BGB weder direkt noch analog anwendbar ist.

Asset Deal

Auch im Fall des wesentlich vielschichtigeren Asset Deal ist eine erteilte Pensionszusage von wesentlicher Bedeutung. Das Unternehmen wird dabei als Gesamtheit von Sachen, Rechten und sonstigen Vermögenswerten im Wege der Individualsukzession (Einzelrechtsnachfolge) verkauft und übertragen. Es handelt sich um eine rechtsgeschäftliche Einzelübertragung von Vermögensgegenständen und Wirtschaftsgütern und nicht um einen Gesellschafterwechsel. Jede einzelne Rechtsposition ist in einer schuldrechtlichen Vereinbarung geregelt, welche jeweils in ihrer geltenden Vorschrift dinglich übertragen werden muss.

Auf Erwerberseite besteht eine grundlegende Präferenz für den Asset Deal. Der Vorteil liegt für den Erwerber vor allem darin, den Kaufpreis in Abschreibungspotenzial zu transformieren.

Auf Verkäuferseite kann sich durch die Gestaltung als Asset Deal ein entscheidender Nachteil in steuerrechtlicher Hinsicht ergeben. Verbleibt ein Teil der Pensionsverpflichtung in der Veräußerergesellschaft, so unterliegt der Gewinn aus der Aufdeckung stiller Reserven durch den Verkauf des Geschäftsbetriebs bei der Kapitalgesellschaft in voller Höhe der Körperschafts- und Gewerbesteuer. Daraus resultierende spätere Rentenzahlungen aus der verbleibenden Pensionsverpflichtung unterliegen beim Verkäufer als Versorgungsbezüge der vollen Besteuerung.

Betriebsübergang nach § 613a BGB

Der Übergang eines Betriebsteils oder eines Betriebs im Sinne von § 613 a BGB ist nach Rechtsprechung des BAG gegeben, wenn eine beim Veräußerer bestehende, auf Dauer angelegte wirtschaftliche Einheit aufgrund eines Rechtsgeschäfts unter Wahrung ihrer Identität auf einen Erwerber übergeht. Ein Betriebsübergang im Sinne des § 613a BGB wird beim Asset Deal regelmäßig vorliegen. Der Erwerber des Betriebs oder Betriebsteils tritt nach § 613 a Abs. 1 Satz 1 BGB in die Rechte und Pflichten aus den im Zeitpunkt des Übergangs bestehenden Arbeitsverhältnissen ein. Der Übergang der Rechte und Pflichten beinhaltet sämtliche Pensionsansprüche der in dem Zielbetrieb beschäftigten Arbeitnehmer. Je nach Ausgangslage gelten die Regelungen kollektivrechtlich oder auf einzelvertraglicher Ebene.

Da nur die Rechte und Pflichten aus bestehenden Arbeitsverhältnissen erfasst werden, findet § 613 a BGB keine Anwendung auf Versorgungsverpflichtungen gegenüber ausgeschiedenen Arbeitnehmern und Rentnern. Die Pensionsverpflichtungen dieser Versorgungsverhältnisse verbleiben beim Veräußerer. Ist hingegen nicht nur der Tatbestand dieser Vorschrift erfüllt, sondern auch der des § 25 HGB, so kommt es auch in diesen Fällen zu einer Schuldmitübernahme des Erwerbers. In § 613 a BGB werden leitende Angestellte und Organmitglieder juristischer Personen nicht erfasst. Nach dieser Vorschrift kommt eine Haftung des bisherigen Arbeitgebers neben dem neuen Arbeitgeber auch für die infolge des Betriebsübergangs übergehenden Versorgungszusagen der aktiven Arbeitnehmer in Betracht, soweit ihre Versorgungsansprüche innerhalb eines Jahres nach dem Betriebsübergang fällig werden.

Die Mithaftung erstreckt sich nicht auf den beim Erwerber erdienten Teil. Für monatliche Rentenzahlungen welche unmittelbar nach dem Betriebsübergang fällig werden, beschränkt sich die Mithaftung auf höchstens eine Jahresrente.

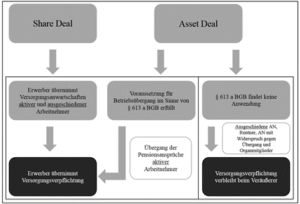

Die nachfolgend vereinfachende Darstellung zeigt, welche Partei in der jeweiligen Transaktionsform die Verantwortung für die Versorgungsverpflichtungen trägt.

Darstellung: Rechtsfolgen der Transaktion bei Pensionsverpflichtungen

Kollision von Versorgungszusagen (Post-Merger)

Schwierigkeiten können für den neuen Betriebsinhaber vor allem dann entstehen, wenn beim Veräußerer sowie im Unternehmen des Erwerbers Versorgungszusagen bestehen.

In solchen Fällen kann es zu differenten (konkurrierenden) Altersversorgungssystemen im Erwerberbetrieb kommen, in dessen Folge es zu einer Vielzahl arbeitsrechtlicher Harmonisierungsüberlegungen kommen muss. Der Umfang bestimmt sich u.a. danach, ob die Versorgungszusage beim alten Betriebsinhaber sowie beim Erwerber individualvertraglich, kollektivrechtlich oder auf einer Betriebsvereinbarung beruht.

Individualrechtliche Versorgungszusagen gelten gem. § 613 a Abs. 1 BGB beim Erwerber unangetastet fort. Basiert die Pensionszusage des alten Betriebsinhabers beispielshalber auf einer Betriebsvereinbarung oder einem Tarifvertrag und gilt diese aufgrund der Beibehaltung der Betriebsidentität auch nach Betriebsübergang kollektivrechtlich fort, wird sie nicht durch eine kollektivrechtliche Versorgungszusage des neuen Erwerbers verdrängt. Geht hingegen die Betriebsidentität verloren, transformiert die kollektivrechtlich geregelte Versorgungszusage in das Arbeitsverhältnis des übergehenden Arbeitnehmers, lässt aber ihren kollektiven Charakter unangetastet. Zudem ist sie ein Jahr nach dem Übergang nicht zum Nachteil des Arbeitnehmers individuell änderbar.

Zur Frage der Besitzstandswahrung hat das Bundesarbeitsgericht entschieden, dass die Gesamtversorgungsleistung aus Anwartschaften basierend auf einer Betriebsvereinbarung beim alten Betriebsinhaber und einer tarifvertraglichen Anwartschaft beim neuen Arbeitgeber zusammen nicht geringer sein darf als die beim Veräußerer erdienten Anwartschaften. Der Erwerber wird daher ein Interesse daran haben, ein günstiges, möglichst vereinheitlichtes Versorgungswerk fortzuführen.

Fazit

Eine unmittelbare, leistungsorientierte Versorgungszusage kann im Fall einer Unternehmensveräußerung zu einer echten Transaktionsbelastung führen. Der Erwerber wird im Lichte der Ausführungen dieses Beitrags üblicherweise nicht gewillt sein, die Pensionsverpflichtung zu übernehmen. Dies beruht im Besonderen darauf, dass er kein Interesse daran hat, mit der erworbenen Gesellschaft das Risiko der Langlebigkeit des Veräußerers- oder dessen Mitarbeiter zu tragen. Bei der Übernahme der Versorgungsverpflichtung, ist mit zusätzlichem Harmonisierungs- und Verwaltungsaufwand bei der Synchronisation mit bereits bestehenden Versorgungswerken zu rechnen. Neben ökonomischen Herausforderungen erschweren komplexe arbeits-, steuer- sowie handelsrechtliche Rahmenbedingungen den Umgang mit Versorgungszusagen. Der Erwerber wird deshalb üblicherweise anstreben, sich der Risiken aus Pensionsverpflichtungen präventiv zu entledigen.